Временная последовательность Фибоначчи

Нет надежного способа прогнозирования времени завершения волновых моделей. Эллиотт говорил (например, по отношению к трендовым каналам), что временной фактор часто «сообразуется с моделью», и здесь лежит его главное значение. Однако зачастую длительности волн сами отражают отношения Фибоначчи. Исследование временных отрезков с точки зрения чисел Фибоначчи, по-видимому, выходит за рамки упражнения в нумерологии, поскольку длительности волн соответствуют отношениям Фибоначчи с замечательной точностью. Они дают аналитику дополнительную перспективу, указывая на возможные моменты разворотов, особенно если соответствуют ценовым целям и подсчету волн.

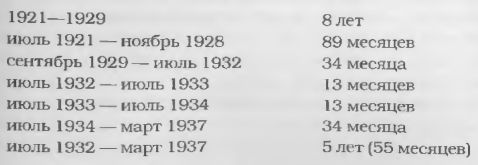

В «Законе природы» Эллиотт приводит следующие примеры временных интервалов Фибоначчи между важными разворотными точками на рынке:

|

|

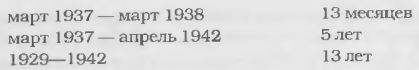

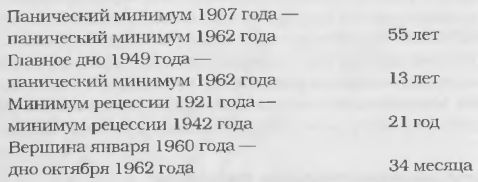

Ричард Рассел 21 ноября 1973 года в Dow Theory Letters дал несколько дополнительных примеров временных периодов Фибоначчи:

В своей монографии 1968 года, посвященной волновому принципу Эллиотта. Вальтер Е. Вайт заключает, что «следующая важная нижняя точка может быть достигнута в 1970 году». В подтверждение этого он приводит следующую последовательность Фибоначчи: 1949 + 21 = 1970; 1957+ 13=1970: 1962 + 8=1970: 1965 + 5=1970. Май 1970 года, конечно, отметил нижнюю точку наиболее ожесточенного спада за 30 лет. Взятые in toto, эти длительности кажутся большим, чем просто совпадением.

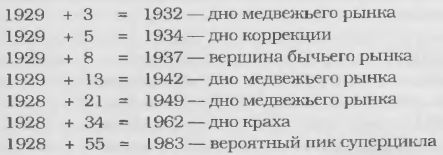

Временная прогрессия, начинающаяся с возможного истинного максимума 1928 года и номинального максимума 1929 года последнего суперцикла, также приводит к замечательной последовательности Фибоначчи:

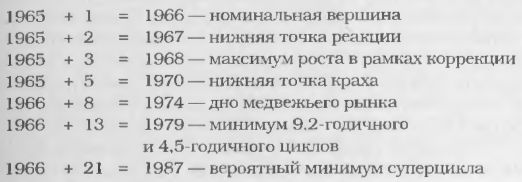

Сходная серия начинается с возможной истинной вершины 1965 года и номинальной вершины третьей циклической волны текущего суперцикла:

Таким образом, мы можем предсказать интересные возможности в отношении разворотных точек промышленного индекса Доу—Джонса в близком будущем. Эти возможности исследуются далее в главе 8.

Применяя временные периоды Фибоначчи к рыночным моделям, Болтон заметил, что это часто приводит к «бесконечной путанице". Несмотря на такую оговорку, он с успехом указал в той же самой книге, опубликованной в 1960 году, что, основываясь на последовательности Фибоначчи. 1962 или 1963 год должен дать важную разворотную точку. Как мы теперь знаем, 1962 год стал свидетелем сильнейшего медвежьего рынка и минимума первичной волны 4, который предшествовал непрерывному подъему, длившемуся почти четыре года.

Открытое Робертом Ри временное соотношение между бычьим и медвежьим рынками, дополняющее этот тип анализа временной последовательности, также можно использовать для прогнозирования. В своей работе для Merrill Lynch Роберт Пректер заметил в марте 1978 года, что «17 апреля отмечает день, когда истечет 1931 рыночный час снижения А-В-С, или 61,8% от 3124 рыночных часов волн (1), (2) и (3)». Пятница 14 апреля отмечена верхним пробоем модели «перевернутая голова и плечи» на графике индексом Доу-Джонса. В понедельник, 17 апреля, был отмечен взрывной рост торгового оборота, который достиг 63.5 миллиона акций (см. рис. 1 -18). Хотя на этот раз проекция не соответствовала минимуму, она все же отмечала точный день, когда предшествующее психологическое давление медведей исчезло с рынка.

|