|

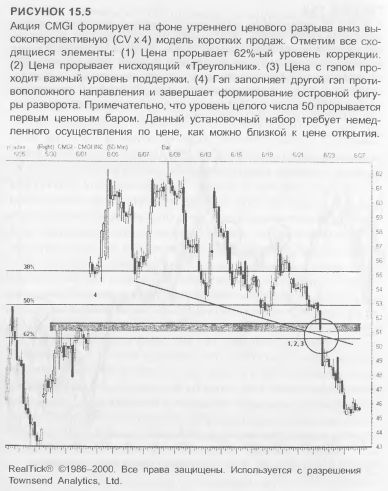

Избегайте вступать в игру в кульминационные моменты, открывайте позиции только в идентифицированных целях (ЕТ), когда установочный набор конвергирует с рыночными условиями. Примером одной из многочисленных благоприятных возможностей является CVx4. Когда ЕТ подтверждается пересечением по четырем или более параметрам, при открытии позиции можете оперировать только ценой. Установочный набор дает высокое соотношение сигнала к шуму, когда повторно указывает на отдельный показатель, что резко увеличивает шансы на успех позиции. Однако эта стратегия может инициировать и дискомфортные условия. Зачастую стратегия требует покупки акции при нисходящем гэпе иди нарушения персональных стратегических планов. Поэтому позаботьтесь о необходимой точности каждого подтвержденного элемента и обозначьте вход в рынок в пределах нескольких тиков. Затем потренируйтесь в безопасном управлении потерями, если ситуация сложится не в Вашу пользу.

Экспериментируйте с множеством методов исполнения торговых заказов до тех пор, пока они не отложатся в Вашем подсознании. Пассивное открытие позиции происходит тогда, когда опытный ум может молниеносно «пропустить» через себя целый комплекс информации и дать оригинальную оценку происходящему. К счастью, мозаика трейдинга содержит только ограниченное число важных элементов. Сфокусируйте свое внимание на этих ключевых концепциях, способных неустанно оказывать влияние на рынок. Оси тенденций и боковых трендов, уровни поддержки/сопротивления, подтверждение пересечением - все это определяет торговые тактики, которые изо дня в день отрабатываются в процессе рыночной сессии.

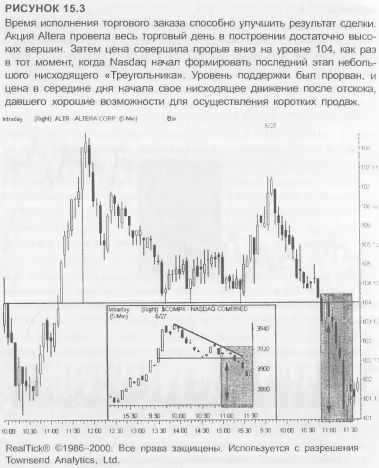

На изменения рыночного импульса указывают индексы. Тенденции индивидуальных акций либо опережают, либо запаздывают по отношению к движению основных биржевых индексов. Эта важная разница дает возможность быстрого определения относительной силы акции (по отношению к индексу) и дает сигнал на расхождение или схождение с подобранной стратегией исполнения торговой сделки. Данная взаимосвязь либо совпадает, либо противоречит текущему преобладающему настрою рыночных покупателей или продавцов. Так, в соответствии с основными рыночными циклами, и реализуется открытие торговой позиции.

Ищите акции, которые отличаются более резким движением, чем взаимосвязанные с ними индексы. Эта тенденция дает важные преимущества, особенно, когда начинается интенсивное развитие движения соответствующего индекса. Во время развития глобального рыночного ралли или падения цен свинг-трейдеры могут оперировать несколькими перспективными акциями одновременно. Всегда нужно отбирать наиболее перспективную акцию, способную принести максимальную прибыль с минимальным риском потерь. Такие акции обычно выступают на данный момент лидерами рыночного движения. Однако, в первую очередь, необходимо убедиться в том, что данная акция и индекс логически взаимосвязаны друг с другом. Так, например, крупная технологическая акция может хорошо сочетаться с индексом Nasdaq 100, а вот мелкая технологическая акция с этим индексом сочетаться не будет.

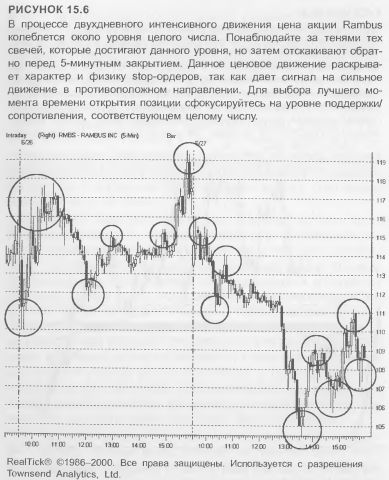

Ценовое движение, как известно, реагирует на целые числа рыночных показателей. Эти целые числа могут инициировать активные колебания цены на протяжении часов или дней, особенно когда они приходятся на ключевые рыночные циклы. Один из эффективных способов обнаружения благоприятных условий для трейдинга состоит в том, чтобы отбирать акции, торгуемые вблизи таких целых уровней с объемами, превышающими средние. Исследуйте ценовые графики отобранных акций и проанализируйте, какое влияние оказывали эти целые числа на ценовое движение акции в прошлом. Сильный конфликт на этих ценовых уровнях способствует резкому увеличению объема и волатильности. Отметьте, вели ли себя данные уровни в прошлом, как уровни поддержки, сопротивления или выступали в роли оси вращения. Скорее всего, они будут вести себя также, как и в прошлом.

Активно реагируют на целые числа и внутридневные ценовые графики. Помимо чисел, кратных 10, простые целые числа также представляют собой уровни колебаний для акций меньшей капитализации и меньшей волатильности. Stop-ордера накапливаются на удалении от этих уровней, и при приближении к ним волатильность акций растет. Ищите небольшие прорывы каждого уровня, соответствующего целому числу, и следуйте кратковременному откату цены. Крошечные модели зоны застоя появляются на 1-минутном графике и рисуют уровни поддержки/сопротивления. Учтите, что простые числа представляют собой более слабые барьеры, легко преодолимые при появлении на арене сил более крупного масштаба.

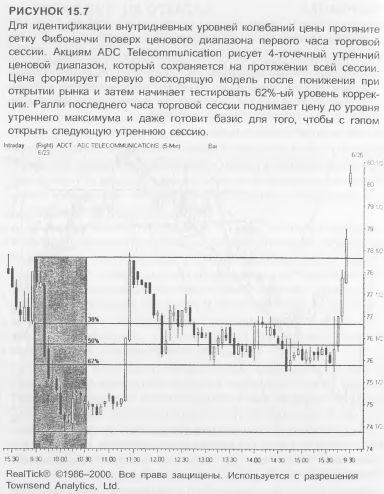

Прорыв ценового диапазона первого часа работы сессии сохраняется в эффективных стратегиях фьючерсных рынков. Максимумы и минимумы цены, зафиксированные между 9:30 а.т. и 10:30 a.m. часто представляют собой ключевые уровни поддержки/сопротивления для всей торговой сессии дня. Свинг-трейдеры открывают торговые позиции при прорыве этих уровней вверх и вниз. После ценовых прорывов первого торгового часа часто наблюдаются классические откаты, обеспечивающие точками входа в рынок с минимальным риском потерь, если пользоваться торговыми тактиками, построенными на применении различных уровней поддержки/сопротивления. Экстремальные точки утреннего ценового диапазона могут быть отмечены и по истечении первого торгового часа, так что не следует столь пристально наблюдать за часами. Данные колебания между максимумами и минимумами цены подчиняются тем же торговым тактикам, которые применяются и при ценовых колебаниях между 2-3-дневными экстремальными уровнями.

Используйте уровни Фибоначчи для внутридневных графиков, так как даже каждый отдельный тик способен осуществить прорыв классических уровней коррекции. Особенно эффективно применение сетки Фибоначчи при анализе более длительных внутридневных тенденций, но для изучения очень кратковременных ценовых колебаний использовать этот инструмент не стоит. Не стоит заострять внимание на незначительных уровнях коррекции, исследуйте только 38%-ый, 50%-ый и 62%-ый уровни коррекции. Обязательно изучайте более обширные уровни коррекции на дневном графике и отслеживайте их до тех пор, пока они представляют собой часть большей стратегии. Влияние чисел Фибоначчи на рынок имеет различное проявление - не стоит доводить себя до безумия, выискивая каждое из них. Лучшие, самые перспективные позиции дойдут до свинг-трейдера, по-другому и быть не может.

Протяните сетку Фибоначчи поверх ценового графика за несколько дней для того, чтобы обнаружить скрытые уровни колебаний цены. Экстремальные уровни, которые устанавливаются за период между последним часом одной торговой сессии и первым часом следующего торгового дня, указывают на то, как далеко способна цена откатить обратно перед тем, как прорывать диапазон первого торгового часа. Или же проведите сетку Фибоначчи через ценовой график первого часа сессии - это поможет Вам при применении любой из различных стратегий прорыва. Этот очень эффективный инструмент, отслеживающий тенденцию, определяет также и характер графического полотна после открытия рынка с большим гэпом. Чаще всего гэп заполняется до 62%-го уровня коррекции, а разворот тенденции подтверждается, когда цена закрывает «дыру» гэпа.

Каждый гэп следует распознавать и распределять по категориям, и только после этого планировать торговую стратегию. Учтите, что большая часть ценовых разрывов (гэпов) представлена графиках различных временных диапазонов. Один и тот же ценовой бар может одновременно указывать на гэп на отрыв в одних временных рамках и на гэп на излет - в другом диапазоне времени. Когда гэп конфликтует с различными тенденциями, это порождает достаточно сильные беспорядочные ценовые колебания. Таких ситуаций следует избегать. Сразу после гэпа ценовое движение покажет, насколько оно способно выдержать первое тестирование. Если ценовые бары сразу же уходят прочь от нового восходящего гэпа, это является признаком того, что спрос будет способствовать солидному отскоку цены после первого отката. Цена не заполнит гэп до тех пор, пока этот отскок не завершится и цена не развернется обратно. Когда же цена незамедлительно разворачивается после нового гэпа, то чаще всего такой гэп быстро заполняется, и цена продолжает двигаться по направлению к новым экстремумам, но в противоположном направлении.

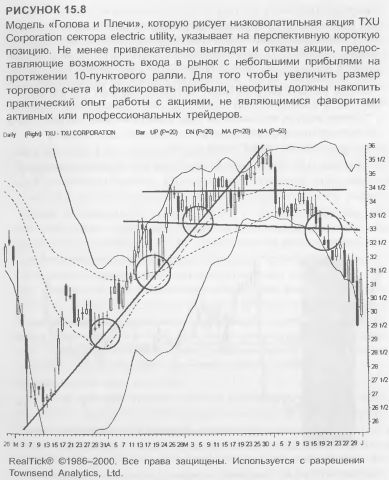

Прежде чем приступить к дэй-трейдингу, научитесь получать прибыль в позиционном трейдинге. Более длительный период удержания позиций снижает риск потерь и дает возможность новым участникам рынка использовать различные инструменты в менее жестких условиях. Набирайтесь опыта и знаний, работая с менее волатильными акциями, скорости движения которых значительно ниже. Например, акции секторов коммунальных услуг (utilities) или розничных продаж (retail) обычно рисуют четкие тенденции, легко поддающиеся классическому техническому анализу. Их реакция слишком замедленна, поэтому они позволяют допускать ошибки, грозящие небольшими потерями. Уменьшите размер открытой позиции, расслабьтесь и методично и не спеша работайте с применением тщательного анализа. И только после того, как Ваша уверенность в себе выйдет на должный уровень, а управление торговыми позициями будет осуществляться интуитивно, на уровне подсознания, Вы можете заняться трейдингом более агрессивных торговых позиций.

Дэй-трейдинг требует умелого применения комплекса инструментов в условиях, изобилующих помехами и шумами. Знание рынка, умение быстро мыслить и оперативно принимать решения дают возможность сделать дэй-трейдинг прибыльным. Многие неквалифицированные участники рынка не могут освоить столь сложной практики осуществления торговых сделок и терпят неудачу, что приводит их в замешательство и делает их несчастными. Красочные экраны со вспышками показателей и котировок в режиме реального времени выглядят как зачаровывающие видеоигры. Но ничто не должно уводить от реальности. За этими цифрами стоит искусный игрок, искусно «потрошащий» счет новичка. Неофиты никогда не в состоянии осознать, что «выжить» на рынке они смогут только в случае, если научатся быть в одной упряжке с инсайдерами, а не пытаться бороться против них.

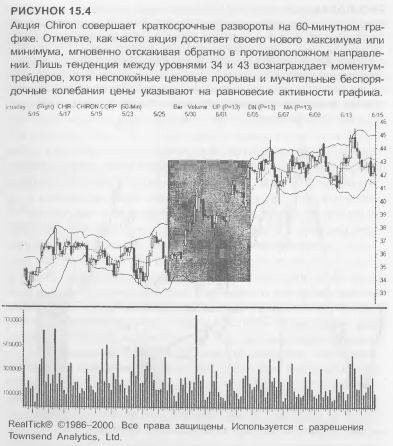

Скальперы и дэй-трейдеры, занимающиеся свинг-трейдингом, работают, в основном, с двумя стратегиями. Некоторые трейдеры, торгующие акциями Nasdaq, скальпируют крохотные ценовые движения на 1-минутных графиках и с использованием преимуществ доступа к котировкам bid и ask на экране Level И. Эта противоречивая практика позволяет улавливать самые мелкие ценовые колебания, которые происходят в течение торгового дня. Но масса других внутридневных тенденций сочетается с классическими свинг-тактиками. Период удержания позиции, длительностью от 5 минут и до 6 часов, предоставляет множество благоприятных возможностей для трейдинга. Даже позиции, длительностью от 15 до 30 минут, имеют больший потенциал доходности, чем мизерные прибыли при скальпировании. При использовании 30-минутных установочных наборов, свинг-трейдеры могут пользоваться все той же техникой Модели Циклов, которая применяется для 3-недельных ценовых моделей.

|