Подразумеваемая волатильность как предсказатель действительной волатильности

То, что вы можете рассчитать подразумеваемую волатильность еще не означает, что этот расчет является хорошей оценкой будущей волатильности. Как уже было сказано, опционный рынок в действительности не знает насколько волатильным будет инструмент, также как не знает будущую цену самой акции. Конечно, существуют некоторые признаки и несколько общих способов оценки предстоящей волатильности, но все равно остается факт, что иногда опционы торгуются с подразумеваемой волатильностью, которая отличается от прошлых ее значений и, следовательно, может рассматриваться как неаккуратное предположение о том, что в действительности будет происходить с бумагой за время жизни опциона. Помните, что подразумеваемая волатильность - это впередсмотрящая оценка, и поскольку она основана на предположениях трейдеров, она может быть неправильной, как и любая оценка будущих событий вообще.

Этот, обозначенный выше вопрос, следует задавать гораздо чаще, чем это обычно происходит: является ли подразумеваемая волатильность хорошим предсказателем действительной волатильности? Иногда, было бы логичным предположить, что подразумеваемая и историческая (действительная) волатильности будут сходиться. В реальности это не правда. По крайней мере, для краткосрочной перспективы. Более того, даже если они сходятся, с какой было бы правильнее начать - с исторической или подразумеваемой? То есть, соответствует ли движение подразумеваемой волатильности реальным движениям подлежащей акции, или ускорения и замедления движения акции идут в соответствии с подразумеваемой волатильностью?

|

|

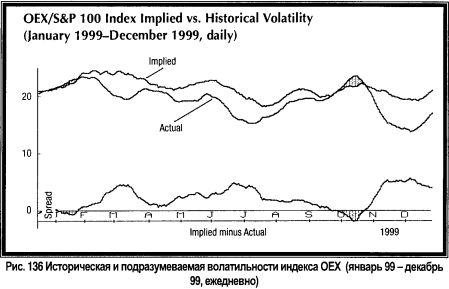

Для иллюстрации этой концепции, следующие рисунки показывают разницу между подразумеваемой и исторической волатильностью. Рис. 136 показывает информацию по индексу $ОЕХ. В целом, $ОЕХ-опционы переоценены. То есть, подразумеваемая волатильность $ОЕХ-опционов почти всегда выше, чем оказывается действительная волатильность.

На графике присутствуют три линии: (1) подразумеваемая волатильность, (2) действительная волатильность и (3) линия разности между первыми двумя. Есть, однако, существенное различие в том, что подразумевают эти кривые.

Кривая подразумеваемой волатильности

Кривая подразумеваемой волатильности изображает 20-дневное скользящее среднее ежедневных совокупных значений подразумеваемой волатильности для $ОЕХ. То есть, значение волатильности для каждого дня участвует в расчете в качестве совокупной подразумеваемой волатильности $ОЕХ для этого дня. Чтобы сгладить эти дневные значения используется простая 20-дневная скользящая средняя. Такая ежедневная подразумеваемая волатильность $ОЕХ-опционов заключает в себе все опционы на $ОЕХ, то есть она отличается от Индекса Волатильности (Volatility Index, $VIX), который используется только для опционов, ближайших к деньгам. Использование всех опционов, дает слегка отличную от $VIX кривую волатильности, но оба графика рисуют сходные модели. То есть пики подразумеваемой волатильности, рассчитанной для всех $ОЕХ-опционов, происходят в те же моменты времени, что и пики кривой $VIX. Эти кривые подразумеваемой волатильности при расчете используют формулу "усреднения", в которой волатильность каждого опциона взвешена по объему сделок с ним и по расстоянию этого опциона от положения "при деньгах" или "без денег" (in-the-money или out-of-the-money), чтобы получить единственное значение волатильности для данного торгового дня.

Кривая действительной волатильности

Действительная волатильность на графике слегка отличается от того, что обычно думают об исторической волатильности. Это 20-дневная историческая волатильность, рассчитанная на 20 дней позже дня расчета подразумеваемой волатильности. Следовательно, точки кривой подразумеваемой волатильности сравниваются с расчетами 20-дневной исторической волатильности, которые были сделаны на 20 дней позже. Таким образом, две кривые более или менее четко показывают предсказание волатильности и то, что действительно произошло за 20-дневный период. Эти значения действительной волатильности также сглажены 20-дневной скользящей средней.

Кривая разности

Построение разности между первыми двумя кривыми достаточно прозрачно и показано внизу графика, на уровне "нулевой" линии. Когда эта "кривая разности" проходит через нулевую линию, проектировка волатильности и ее реальное значение 20 дней спустя, были равны. Если кривая находится выше нулевой линии, значит подразумеваемая волатильность была слишком высока, опционы были переоценены. И наоборот, если кривая разности находится ниже нулевой линии, то действительная волатильность оказалась выше уровня, предсказанного подразумеваемой волатильностью. В этом случае опционы были недооценены. Эти зоны затенены на Рис. 136. Попросту говоря, вы бы хотели обладать опционами в течение затененных периодов на графике и продавать их в течение незатененных периодов.

Заметим, что Рис. 136 снова подтверждает тот факт, что в действительности $OЕХ-опционы постоянно переоценены. Большинство акций демонстрируют кривую разности, осциллирующую вокруг нулевой линии.

Важно заметить, что в действительности подразумеваемая волатильность не является хорошим предсказателем реальной волатильности. Если бы так было, то кривая разности обвивалась бы вокруг нулевой линии большую часть времени. Вместо этого, она колеблется вверх и вниз в широком диапазоне.

Это означает, что использование разницы между подразумеваемой и текущей исторической волатильностью в качестве критерия для принятия решения покупать или продавать волатильность, является неверным, и возможно, опасным для вашего капитала. То есть, если вы заметили, что XYZ-опционы имеют 30%-ную подразумеваемую волатильность, а акции XYZ сейчас торгуются 20-дневной исторической волатильностью, равной 20%, то вы не сможете извлечь из этой информации что-то существенное для решения о покупке или продаже волатильности. Эта информация безотносительна.

Как показывает практика, яблоки лучше сравнивать с тем, какими яблоки были в прошлом. Другими словами, сравните подразумеваемую волатильность с прошлыми уровнями подразумеваемой волатильности. Более подробно эта концепция описана позже в этой главе.

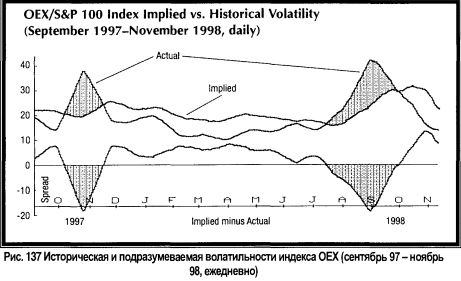

Есть одна вещь, которая выделяется на этих диаграммах - подразумеваемая волатильность, видимо, колеблется меньше, чем фактическая волатильность. Это кажется естественной функцией процесса прогноза волатильности. Например, во время рыночного краха, подразумеваемые волатильности опционов повышаются весьма скромно. Это можно посмотреть на примере $ОЕХ-опциона на Рис. 136. Единственная теневая область появилась на графике, когда рынок имел довольно сильную распродажу в течение октября 1999 года. В предыдущих годах, когда были даже более серьезные рыночные снижения (октябрь 1997, или август-октябрь 1998), фактическая волатильность $ОЕХ лишь кратковременно поднималась выше подразумеваемой волатильности (см. Рис. 137). Другими словами, торговцы опционами и маркет-мэйкеры предсказывают волатильность, когда они устанавливают цену на опцион, и каждый имеет тенденцию предсказывать в среднем, поскольку экстремальное предсказание, скорее всего, будет неправильным. Конечно, все равно можно оказаться неправильным, если фактическая волатильность быстро прыгает.

|